Banche e sofferenze: il volto del declino

[Questo articolo è stato pubblicato nel numero di marzo di Valori in un dossier a cura di Matteo Cavallito e Emanuele Isonio. Il numero di Valori è ...

[Questo articolo è stato pubblicato nel numero di marzo di Valori in un dossier a cura di Matteo Cavallito e Emanuele Isonio. Il numero di Valori è acquistabile online.]

Le cifre mostrano un miglioramento troppo lieve per esserne sollevati: a novembre, ultimo mese per il quale esistono dati definitivi, le banche italiane detenevano 85,2 miliardi di euro di sofferenze nette contro gli 85,5 registrati ad ottobre: meno quattro punti percentuali rispetto al picco di 89 miliardi di novembre 2015, segnala l’Abi. Ma i numeri restano comunque ben più alti dei tempi pre-crisi. Pressoché costante, inoltre, il rapporto tra le sofferenze nette e gli impieghi totali: 4,8% (due anni fa erano a 4,89%). Le banche italiane, insomma, sono tuttora piene di crediti problematici, prestiti spesso di importo elevato, concessi con troppa facilità in passato e oggi difficilissimi da recuperare. Un fenomeno globale, del quale però l’Italia è triste primatista: secondo l’ultima rilevazione dell’Autorità Bancaria Europea (Eba) di marzo 2016, i crediti deteriorati (Npl, ovvero non performing loans, l’insieme più ampio comprende le sofferenze, le esposizioni scadute e/o sconfinanti, le inadempienze probabili e i crediti forborne non performanti) in mano ai principali istituti della Penisola valevano 276 miliardi, oltre un quarto del totale europeo (994 miliardi) nonché il 67% in più rispetto alle colleghe spagnole, seconde in classifica. Nel secondo trimestre 2016, rivela uno studio del Fondo Monetario Internazionale, questi stessi cre- diti “non performanti” rappresentavano il 17,5% dei prestiti bancari italiani, contro il 5,7% della Spagna, il 3,9% della Francia, l’1,7% della Cina, l’1,4% degli Usa, l’1% inglese e il misero 0,6% canadese.

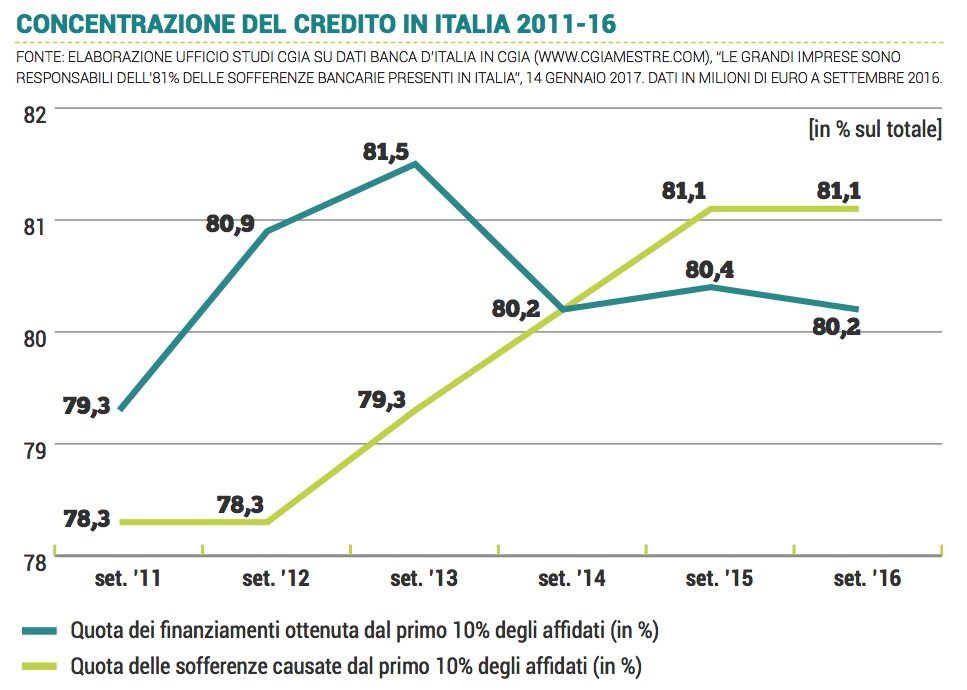

Colpa della crisi, verrebbe da dire. Ma sarebbe un’affermazione riduttiva. Per capirne il motivo, occorre guardare alla natura stessa dei crediti in questione fotografata, tra le altre, dall’ultima analisi della Cgia di Mestre che all’inizio di gennaio ha rilevato come l’81,1% delle sofferenze italiane sia ascrivibile al primo 10% degli affidati. Cosa significa? Essenzialmente che oltre i 4/5 dei crediti in sofferenza sono costituiti da prestiti di importo unitario superiore ai 500mila euro, ovvero dai finanziamenti erogati a “grandi imprese, grandi famiglie e gruppi societari” che, da parte loro, sono tuttora beneficiari dell’80,2% dei crediti complessivi (deteriorati e non) elargiti dalle banche.

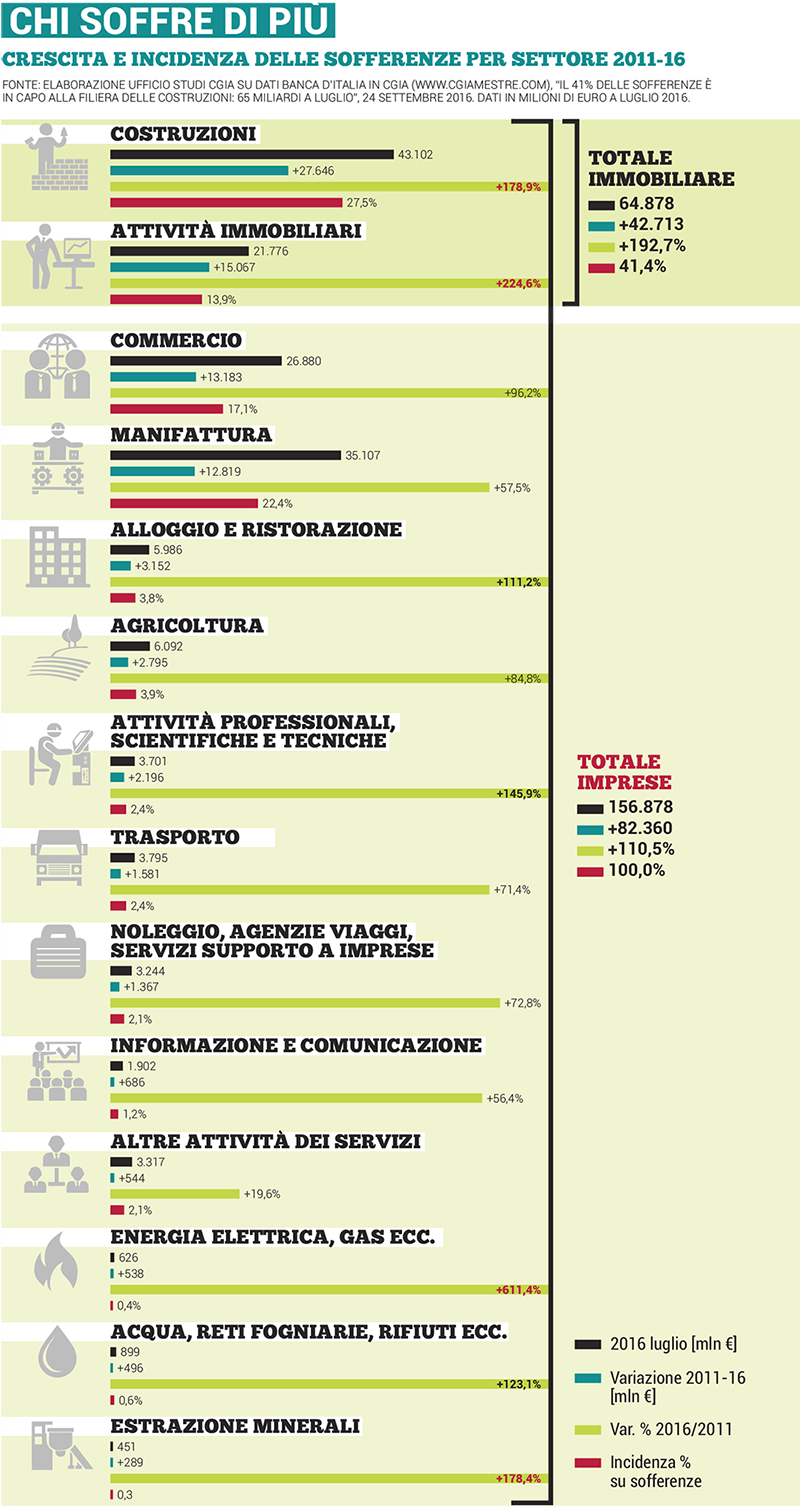

Nel club dei grandi debitori, ovviamente, spiccano soprattutto le imprese, le cui sofferenze a luglio scorso – sempre secondo la Cgia – ammontavano a 156,8 miliardi, la stragrande maggioranza del totale. Tra i settori più esposti, l’inestricabile duo “immobiliare & costruzioni”, che con 64,8 miliardi di debiti problematici copriva da solo oltre il 41% del totale. A seguire, nella classifica dei settori coinvolti, la manifattura (35,1 miliardi, pari al 22,4% delle sofferenze totali) e il commercio (26,9 miliardi, 17,1%).

Ma se la crisi del comparto immobiliare sembra legata, in primo luogo, a fattori congiunturali – la bolla globale che non ha risparmiato la Penisola – il peso del settore manifatturiero evoca al contrario una crisi di lungo, lunghissimo periodo. È la stessa crisi, per intenderci, raccontata dai dati Ocse che ricordano come, tra i Paesi del vecchio G7, l’Italia sia tuttora l’unica nazione a evidenziare un indice di produzione industriale inferiore a quello registrato nel 2009, l’annus horribilis post Lehman. A conti fatti, segnala l’organizzazione, l’industria italiana viaggia su volumi produttivi sostanzialmente equiparabili a quelli del 1986-87: un caso isolato, quanto drammatico, nel panorama delle economie avanzate. È in questo quadro che le sofferenze bancarie possono essere viste come un fenomeno più profondo: un riflesso inevitabile dell’annoso declino economico della Penisola.

Inadeguata capacità di selezione

«L’economista Sergio De Nardis, attuale direttore del settore analisi macroeconomica dell’Ufficio Parlamentare del Bilancio, ha stimato che l’80% circa del valore della produzione manifatturiera sia realizzato da appena il 20% delle imprese del settore, vale a dire un quinto del totale» spiega a Valori Giuseppe Berta, professore associato di Storia contemporanea presso l’Università Bocconi di Milano e storico dell’industria italiana. «Domanda: cosa fanno i restanti 4/5? Sopravvivono, anzi, lottano per la sopravvivenza e non sempre con successo». È l’universo delle piccole imprese, aziende da 5 o 10 addetti – per citare, ricorda Berta, le rispettive medie dimensionali registrate al Sud e al Nord Italia – che faticano ad operare nel mercato globale e con le quali, ricorda il docente, «il sistema bancario ha avuto molte difficoltà a rapportarsi, dando luogo, nel caso di molte piccole banche, a relazioni di prossimità che hanno favorito erogazione di credito a soggetti non in grado di dare sufficienti garanzie». Un cortocircuito che non risparmia nessuno. «In Italia non c’è stata un’adeguata capacità di selezione delle imprese» sostiene il docente. «Tra il sistema del credito e le aziende si è sperimentato una sorta di decoupling (sganciamento, ndr) che è frutto a sua volta della mancanza di coerenza sistemica dell’economia italiana, composta da soggetti segmentati, privi di qualsiasi logica di funzionalità e di integrazione. Non sorprende che la caduta del sistema delle imprese in Italia sia superiore a quella sperimentata negli altri Paesi». Eccolo qui l’intreccio tra sistema economico e comparto creditizio. Una relazione stretta, in cui l’effetto contagio può diventare la regola. A chiarirlo, tra gli altri, un lavoro pubblicato alcuni anni fa dal Fondo Monetario Internazionale che per il periodo 1970-2011 aveva registrato nel mondo ben 147 crisi bancarie identificando, per ciascuna, il relativo impatto sui processi di espansione. Nei primi quattro anni della crisi, le difficoltà del sistema bancario avevano eroso in Italia circa un terzo della crescita potenziale del Pil. Un dato superiore alla media dell’Eurozona (23%). Nel periodo in esame, notava il Fmi, i costi fiscali sostenuti dall’Italia equivalevano ad appena lo 0,3% del Pil. Un dato, c’è da giurarci, che andrà necessariamente corretto al rialzo.

—

Questo articolo è stato pubblicato nel numero di marzo di Valori in un dossier a cura di Matteo Cavallito e Emanuele Isonio. Il numero di Valori è acquistabile online. Per abbonarsi, potete visitare il sito di Valori.